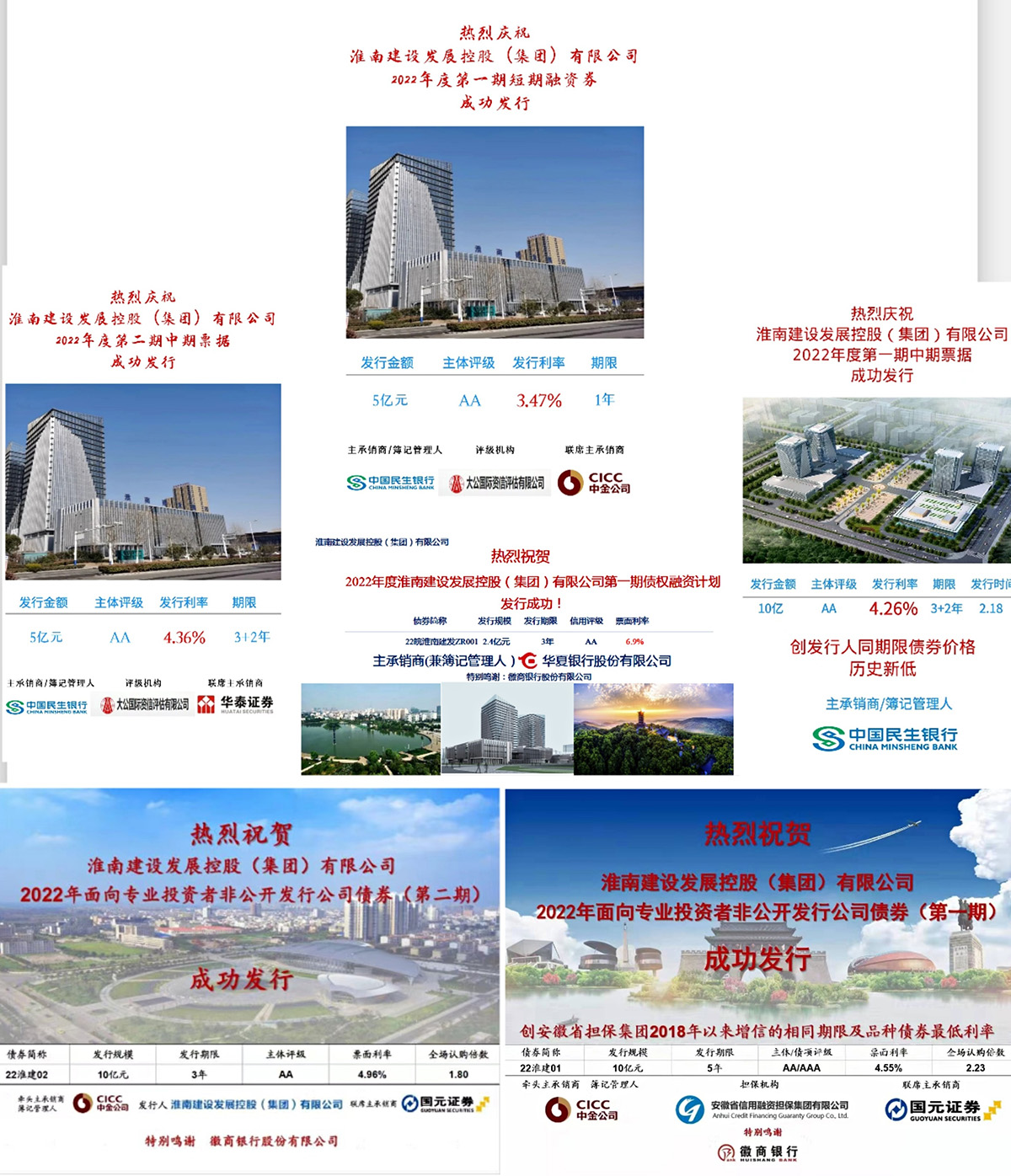

2022年3月29日,建發(fā)集團成功發(fā)行公司首筆短期融資券,債券簡(jiǎn)稱(chēng):22淮南建發(fā)CP001、發(fā)行規模5億元、 票面利率3.47%、認購倍數達2.74倍。本期債券在主承銷(xiāo)商的共同努力下,在較短時(shí)間內完成了債券注冊與發(fā)行工作。

一季度,建發(fā)集團為搶抓窗口期,積極研判債券申報、發(fā)行政策,通過(guò)線(xiàn)上線(xiàn)下等多種方式與金融機構、債券投資者溝通交流,了解當前債券市場(chǎng)行情,綜合利用各債券融資工具的優(yōu)勢,制定詳細的債券發(fā)行計劃。一季度共發(fā)行債券6支,發(fā)行金額42.4億元,發(fā)行利率均低于同期限、同評級債券市場(chǎng)利率水平,其中短期融資券、非公開(kāi)發(fā)行公司債均為公司首次發(fā)行,成功開(kāi)拓了公司融資渠道,建發(fā)集團圓滿(mǎn)完成一季度債券發(fā)行工作。